老後2,000万円問題って何?

2019年6月発表の金融庁報告書で、老後資金は2,000万円足りなくなるとの試算があり、大きな話題になりました。

その後、TV、雑誌、インターネット等の様々な媒体で解説されているように、2,000万円不足というのは前提をおいた上での1つの試算結果であり、その前提で計算すると、2,000万円足りなくなるということに過ぎません。

2000万円不足計算の前提は夫婦の年金額が約20.9万円、毎月の支出が26.3万円、不足が5.5万円/月で、5.5万円×12月×30年=1,980万円になります(夫65歳以上、妻60歳以上の夫婦のみの無職世帯の平均)。

これが金融庁、金融審査会の元資料↓

金融審議会 「市場ワーキング・グループ」報告書 の公表について(2019/6)

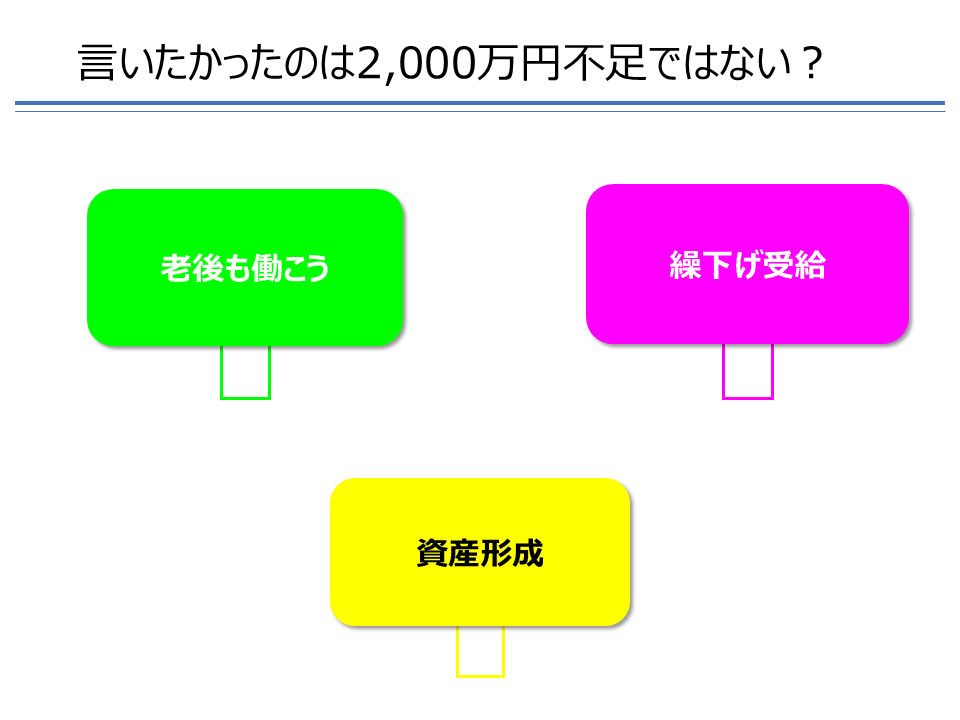

言いたかったのは2,000万円不足ではない?

この報告書で金融庁が言いたかったことは、たぶん①65歳を超えてもっと長い間働きましょう、②銀行預金だけでは資産形成が十分ではないのでNISA等の仕組みを使って投資をしましょう、③余裕があれば年金は繰り下げ受給にしてください の3点では、と推察しています。

《65歳を超えて働きましょう》

日本の公的年金制度は、現役世代が支払った保険料を高齢者などの年金給付に充てるという、世代間の支え合いという考え方に基づいて設計されています。

したがって支払った年金保険料が自分のために積み立てられている訳ではありません。

今、現役世代が支払った保険料は今のシニア世代の給付に充てられている訳です。

保険料を支払う人が減って、年金をもらう人が増えると必然的に給付額が減少する、もしくは保険料が増える可能性が高まります。

厚生年金保険料の料率(労使で折半)は1980年代には10%程度でしたが、現在は18%代になっています。

健康保険料と合計すると、料率は30%になっていて、会社員等は100の給与に対して15の社会保険料を負担していることになります。

残りの85から労働保険料、住民税、所得税を源泉徴収される訳ですから、これ以上現役世代の負担を増やすのはハードルが高そうです。

そのため政府は60歳以上の国民になるべく長く働いてもらって、保険料を払う側に回ってもらえないかな、と思っている訳です。人生

100年時代については、『LIFE SHIFT』の記事を参照してください。

《投資をしましょう》

今は銀行に預金をしてもほとんど金利がつきません。

1974年にはゆうちょ銀行の普通貯金は金利4.32%、定額貯金に至っては8.0%でした。

昔は10年で貯金が2倍になるという夢のような時代でした。

今(2022年11月)は普通預金金利は0.0010%です。

銀行にお金を預けていてもお金は全く増えません。

多少のリスクをとっても、投資をして自分でお金を増やしてほしいというのが政府の希望です。

NISAとiDeCoなどの制度を用意して投資しやすい環境を整備しています。

《年金の繰り下げ》

年金は65歳から受け取れますが、繰り下げると月0.7%の増額の増額になります。

70歳まで繰り下げると42%、75歳までなら84%増額します。

70歳まで繰り下げた場合、81歳10ヶ月を超えて長生きすれば、65歳から受け取る場合よりも累計で多くもらえることになります。

75歳からにした場合は86歳10ヶ月になります。

繰り下げると1回当たりの受給額は増えますが、早くに亡くなってしまうと受給額合計は少なくなってしまします。

いつまで繰り下げるかじっくり検討しましょう。

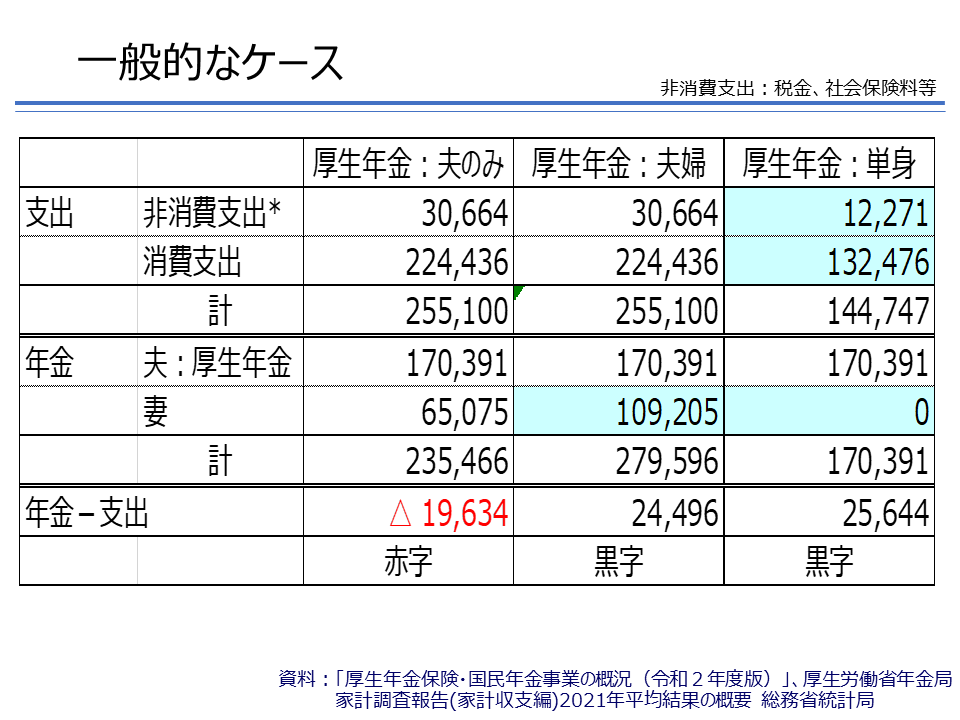

一般的なケース

まずは、一般的なケースをみてみましょう。

結果は上記の通りとなります。統計資料を用いて、夫の年金額は65歳以上男子の厚生年金受給額の平均額、同様に妻は65歳以上女子の厚生年金受給額の平均額、国民年金受給額は2021年度のもの(満額受給)を用いています。

この数字で2019年6月の厚生労働省報告書と同様の掛け算をしてみると、19,634円(赤字)×12月×30年=△ 7,068,240(不足分)

また、夫婦ともに厚生年金を受給する場合は24,496円(黒字)×12月×30年=8,818,560(余剰分)となり不足は生じません。

これは夫婦共に30年e間生きていることを前提としています。

元気に長生きするヒントは「元気な老後」カテゴリーの記事を参照してください。

夫婦共働きで共に年金を受給している場合、夫が先に亡くなると、妻は遺族年金と自分の年金のどららかを選ぶ必要があります。2人で元気で長生きするのが大事です。

単身の場合は24,496円(黒字)×12月×30年=9,231,840(余剰分)と同様に不足はありません。

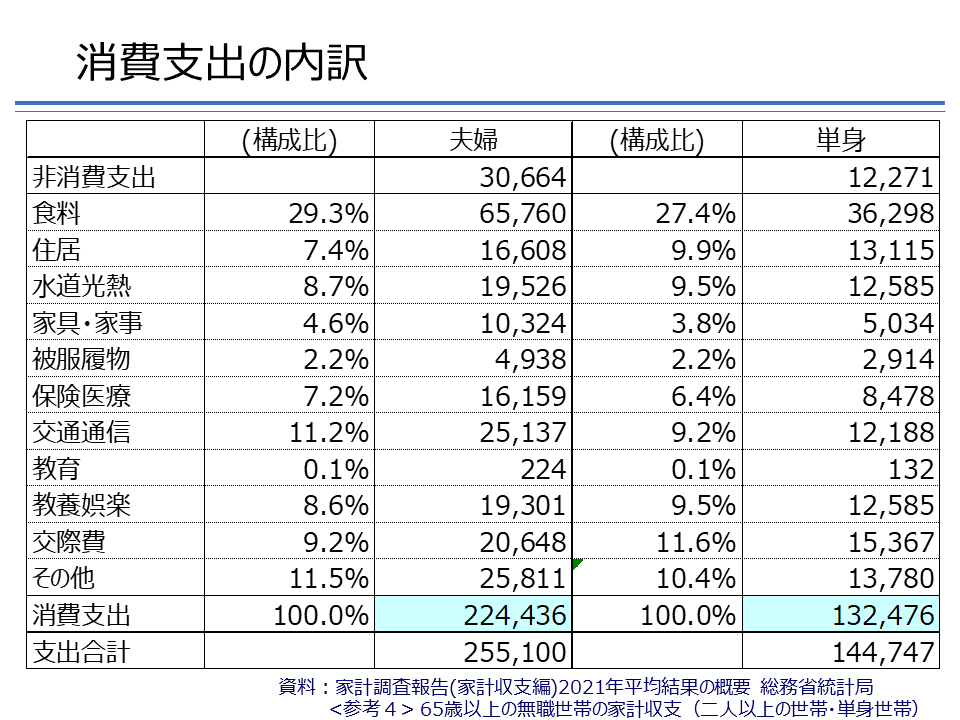

消費支出の内訳

総務省の家計調査報告では、65歳以上無職世帯支出の平均値は上記の通りです。資料では項目別の構成比のみ記載されているため、合計額に比率を乗じて金額を算出しています。

夫婦2人のケースでは食費が最も多く65,760円、次いで交通通信費25,137円、3番目は交際費20,648円です。

住居費の16,608円は持ち家を前提とした金額になります。

具体的な金額をご覧になると、イメージが沸くと思います。

みなさんのご家庭では、たぶんこれとは少し異なっているのではないでしょうか。

自分のケースで計算してみよう

ここまでの説明でご紹介したのはあくまで平均値であり、1つの事例です。

自分はどうなのか、というのは自分自身の実際の数字を使って計算してみなければ分かりません。

最初に前提となる基礎データを用意します。

年金額はいくらか。これは年金定期便で把握していらっしゃる方も多いと思います。

日本年金機構の年金ネットから調べることが出来ます。

厚生年金基金及び企業年金の部分は含まれませんので、その分は追加で加算してください。

それ以外にマンションやアパートの賃貸収入がある、投資による配当等の収入がある場合等は更に加算して下さい。

次に、1ヶ月の消費支出を把握してみましょう。

月によってズレが生じる可能性があるので、出来れば1年間、少なくても6か月程度の期間について把握されることをお勧めします。

1円単位に把握することを目指さずに、家計簿その他から1ヶ月分をざくっと計算してみてください。

マネーフォーワード等の家計簿アプリを利用すると、クレジット、銀行引落しになっているものは自動で連携・集計されるのでとても便利です。

この2点を把握できれば、毎月の収支が赤字か黒字か、その金額がおおむね計算できます。

ただし年金額は変更される可能性があります、例えば2022年度の年金額は、法律の規定に基づき、2021年度から0.4%の引下げとなっています。

政府広報:「ねんきんネット」でいつでも最新の年金記録が確認できます!

見直してみましょう

この計算で黒字もしくは、赤字額が僅かであればあまり思い悩む必要はないかもしれませんが、家計を見直してみる良いチャンスです。

やってみようかなと思ったらしばらく家計費の見える化に取り組んでみるのもお勧めです。

ちなみに私はマネーフォーワードで1年間の出費を見える化して、スマホ代と化粧品代を見直しました。

1年間で約25万円を削減することが出来ました。

実際に自分が何にいくらお金を使っているかを1年間を通して眺めてみると使い過ぎだな、という点が見えてきます。

また大幅に赤字になりそうな方は考え方を変えてみるのはどうでしょうか?

働いてお金を稼ぐという選択肢もあります。

若いころのようにバリバリ働かなくても、少しだけアルバイト程度に稼ぐのもいいかもしれません。

例えば、夫婦で合わせて月に3~5万円分を稼ぐのもありです。

最近は趣味や特技を生かして、技術力・才能・作品を買ってもらうこともできるようになりました。

働き続けることによって、社会との接点を持ち、健康を保つことが出来るというメリットもあります。

あまり働きたくない、という方は、家計の見直しを検討してみるのも一案です。

毎月かかっている固定費のようなもの、例えば保険料、スマホ代、スポーツクラブ、習い事、定期購入している商品、等を可能な範囲で見直してみるだけで、ずいぶん変わることもあります。

固定観念にとらわれず、本当に要るの?とゼロベースで考えてみてください。

もう一歩進めて考えたい方へ

ここまでの計算は1ヶ月の収支を考えたものでした。

でも考えて見てください。30歳、50歳、60歳、70歳、80歳時点のあなたと家族は同じ生活をしているでしょうか?

多くの場合は違っていると思います。

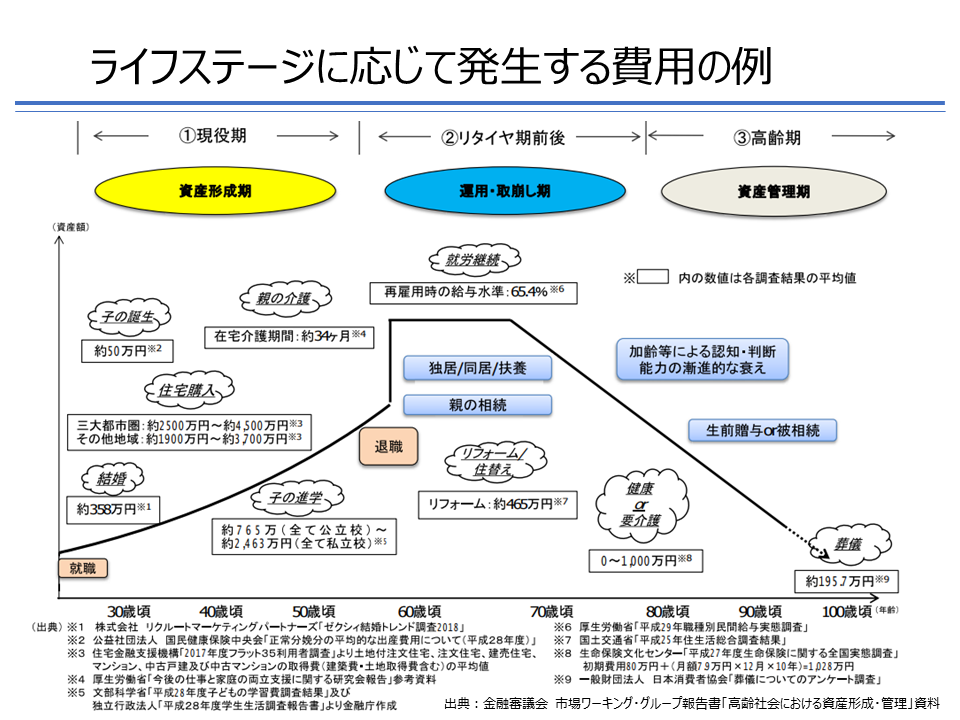

ライフステージによって、様々なイベント、出来事が想定されます。

例えば、子供が結婚して独立する、孫が生まれる、完全リタイアする、親が亡くなる、家をリフォームする、配偶者が亡くなる、自分や家族が病気になる、老人ホーム入居等が一般的に考えられます。

次頁は金融庁が2019年6月発表した資料に記載されている、ライフステージに応じて発生する費用例のスライドをご紹介します。

ライフステージに応じて発生する費用の例

50歳を過ぎた頃から親の介護が発生することがあります。

60歳で定年再雇用になり、給与水準が下がる可能性があります。

60代頃から親が亡くなり、相続が発生する可能性があります。

仮に65歳でこれまでの会社を辞めると、次はどうするか決める必要があります。

年齢を重ねるに従って、健康に不安を覚える方も増え、80歳前後からは特に注意が必要です。

病気や認知症になったりして、特別養護老人ホームや介護付き老人ホームに入居することもあります。老人ホームで一番多い年齢層は80代です。

2021年の厚生労働省の「簡易生命表」によれば、平均寿命は男性が81歳、女性が87歳なので、80代になると夫が先に亡くなって妻が一人になる可能性があります。

自分のライフステージはどうなるか将来のことは分かりませんが、平均的なケースを元に自分の場合を想定してみませんか。

金融審議会 「高齢社会における資産形成・管理」報告書 の公表について

人生、幸せが一番

これを参考にしながら、時系列で起こりそうなライフイベントを記載して、それに掛かりそうな金額も書いてみると、ライフイベントで必要になりそうな金額を予測することができます。

マイクロソフトのオフィステンプレートからライフマネープランシート(1年間、10年間)のテンプレートをダウンロードすることができます。

こちらを利用してみるのも便利です。

人生、お金だけではありません。

沢山の財産がなくても幸せに生きるのが一番大事なことだと思っています。

でもお金の心配がそれほどない、という状況は人間を幸せにしてくれます。

歳をとって困ってしまうことがないように、今のうちにちょっとだけ将来のお金のことを考えてみませんか?

Microsoft ライフ マネー プラン シート (1 年間、10 年間)

自分の老後プランをシミュレーションしてみようと思う方はこちらをご覧ください

もっと複雑なライフプランソフト(無料)↓

ライフプランソフト(家計シミュレーションソフト)Financial Teacher System