2022年12月16日に、2023年度与党税制改正大綱が決定されました。税制改正大綱の中で、60歳以上が知っておきたい項目を抜粋して分かりやすく説明していきます。

生前贈与と相続財産の合算期間が 3年から7年に

生前に贈与を受けた財産については贈与税が、親等の被相続人が亡くなった後の相続財産については相続税がかかります。この2つは異なる税金です。

各年ごとの贈与は暦年贈与といって、110万円までは贈与税が課税されません。

ただし、被相続人が亡くなった日から3年前までに受けた贈与については、死後に相続した財産と合算して相続税を納めることとなっています。

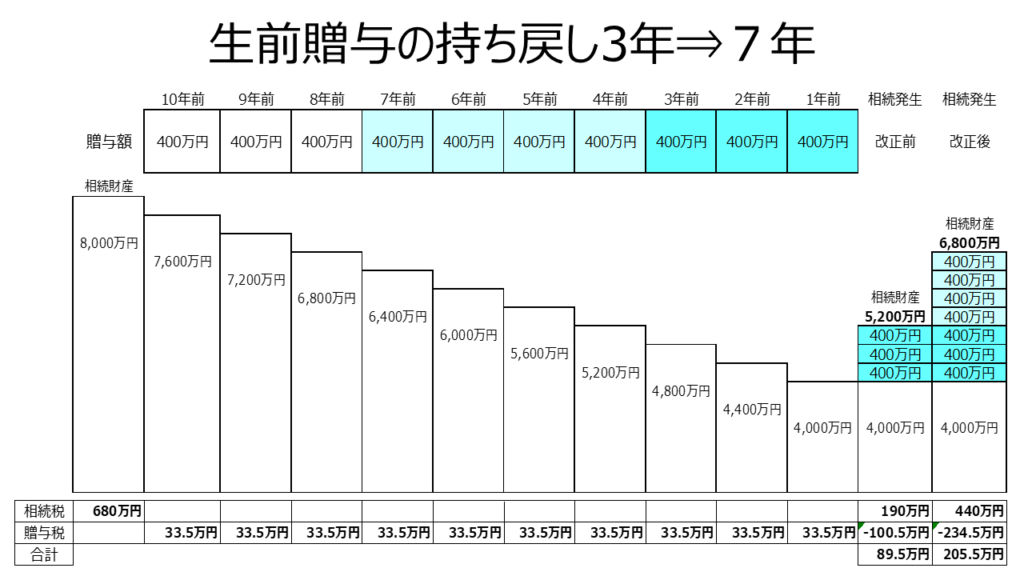

図でいえば、亡くなった時点の相続財産4,000万円に3年前までに受けた贈与額400万円✕3年=1,200万円を加えて、相続財産を5,200万円として、相続税を計算します。

今回の税制改正では、死後に合算する対象の期間が3年から7年に拡大されます。

亡くなった時点の相続財産4,000万円に7年前までに受けた贈与額400万円✕7年=2,800万円を加えて、相続財産を6,800万円として相続税を計算します。

合算期間は2027年1月以降、段階的に延長し、2031年1月に7年となります。

ただし、延長した4年分については総額100万円まで相続財産に加算しないとしています。

では、3年が7年になったら相続税がどれくらい増えるかというと、図では8,000万円の財産を保有していた被相続人が10年間毎年400万円の贈与を行った場合で、相続人が子供1人だったケースを例にして計算しています。

合算期間が3年だった場合は、相続財産を5,200万円として相続税を計算します。

この場合の相続税額が190万円(基礎控除以外の控除がない場合の速算表で計算した金額)になります。

ただし、既に贈与税を3年払っているわけですから、支払った贈与税額110.5万円を控除して、相続税納税時点で支払う税額は89.5万円になります。

一方、合算が7年になった場合は、相続財産を6,800万円として、相続税を計算します。

この場合の相続税額が440万円(基礎控除以外の控除がない場合の速算表で計算した金額)になります(この計算では単純化のため今回改正の100万円までを加算しないという部分は省略しています。)。

既に贈与税を7年払っているわけですから、支払った贈与税額234.5万円を控除して、相続税納税時点で支払う税額は205.5万円になります。

相続税は超過累進課税といって、課税される金額が増えるほど、税率が上がる仕組みになっています。

そのため合計する年数が4年増えると、相続財産の増加によって、税率が高くなるわけです。

結果として、思った以上に相続税が増える場合もあります。

海外では、イギリスでは7年、ドイツでは10年、フランスでは15年にわたる贈与額が相続財産に合算されます。

この期間が例えば60年、100年などに限りなく長くすれば、生涯にわたる贈与が全部合算され、相続税を払うことになるわけです。

アメリカでは、生涯に贈与された金額がすべて合算され、相続税額が決定されます。

だたし、基礎控除の金額が非常に大きいので(1,118万ドル、約12億円 2018年現在)、多額の資産を持つ人以外は実際の相続税はかからないことになります。

教育や結婚目的贈与の優遇措置は期限延長

原則として30歳未満の人が祖父母や親から学校の授業料や塾代などの教育目的で1500万円を上限に教育資金の一括贈与を受ける場合、贈与税が非課税になる優遇措置は2023年3月末の期限を3年延長されます。

また、結婚や出産などにかかる資金を祖父母らから一括贈与を受ける場合に、1000万円を上限に贈与税を非課税としている措置についても、2023年3月末の期限を2年延長されます。

相続税法 第21条の3 次に掲げる財産の価額は、贈与税の課税価格に算入しない。(中略)

二 扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるもの(後略)

(「教育費」の意義)

相続税基本通達 21の3-4 法第21条の3第1項第2号に規定する「教育費」とは、被扶養者の教育上通常必要と認められる学資、教材費、文具費等をいい、義務教育費に限らないのであるから留意する。(平15課資2-1改正)

(生活費及び教育費の取扱い)

相続税基本通達 21の3-5 法第21条の3第1項の規定により生活費又は教育費に充てるためのものとして贈与税の課税価格に算入しない財産は、生活費又は教育費として必要な都度直接これらの用に充てるために贈与によって取得した財産をいうものとする(後略)。(平15課資2-1改正)

ご存じかもしれませんが、教育費については祖父母や父母等の扶養義務者が贈与した場合は、そもそも贈与税はかかりません。

根拠は上記の相続税法第21条の3及び相続税法基本通達です。

扶養義務者間の生活費及び教育費の贈与(供与)は扶養義務を果たしたと捉え、贈与税非課税となります。

例えば、孫の大学入学金を祖父が振り込んだ場合などは贈与税は非課税になります。

ただし、必要な都度かつ目的が限られている贈与なので、入学金に充てるようにと孫に入学金を上回る現金を渡して、そのお金で孫が旅行に行った場合等は非課税対象にはなりません。

「NISA」恒久化、無期限に

日本は家計の金融資産の構成が、「預貯金」が54.2%と高く、「株式等」9.6%及び「投資信託」3.4%と投資金融資産はわずかです。

米国では「預貯金」が13.7%で、「株式等」が32.5%、「投資信託」が12.3%となっているのと比較すると、積極的な投資があまり行われていない状況です。

NISAは「資産所得倍増プラン」の実現に向けて、貯蓄から投資への流れを加速し、幅広く資本市場へ参加し、成長の果実を享受できる環境を整えるために設けられました。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や配当に対して約20%の税金がかかります。

NISAを利用すると、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になります。

これは、イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という名前になったそうです。

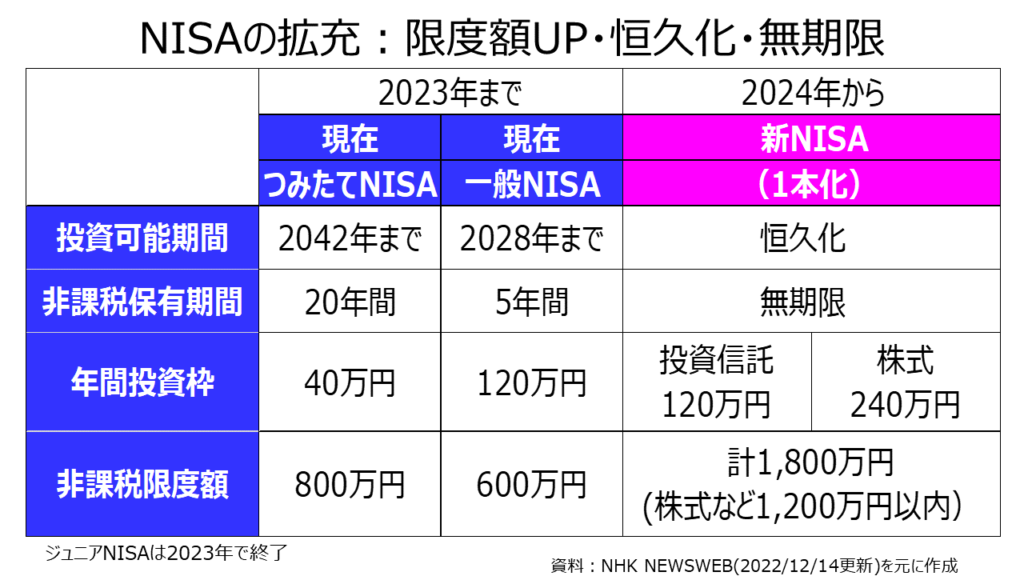

現在は、株式や投資信託が購入できる「一般NISA」と長期の運用を想定して投資対象を一定の投資信託に限定した「つみたてNISA」に分かれています。

いずれか一方しか選択できませんし、あまり使い勝手が良くないといわれています。

「一般NISA」は投資期限が2028年までで非課税で保有できる期間は最長5年間となっています。

年間の購入額の上限は120万円。非課税で保有できる投資総額は最大600万円です。

「つみたてNISA」は投資期限が2042年までで非課税で保有できる期間は最長20年間。

年間の購入額の上限は40万円、非課税で保有できる投資総額は最大800万円となっています。

新NISA制度では、長期の積み立てを目的に投資信託だけを購入対象とする「つみたて投資枠」と、上場企業の株式などを購入できる「成長投資枠」を設け、両方を利用することができます。

新制度のスタートは2024年1月からになり、制度は恒久的で、非課税保有の期間も無期限です。

年間の投資の上限額は、「つみたて投資枠」が120万円、「成長投資枠」は240万円、合計で360万円となります。

非課税保有資産の限度額は、2つの合計で最大1800万円(内、株式などの枠は1200万円)と、旧NISAと比べると限度額が大きくなっています。

個人的な見解ですが、この1,800万円はいわゆる「老後2,000万円問題」の「2,000万円」に近い金額で、新NISAで老後資金を貯めてね、というメッセージを感じます。

また、従来の「一般NISA」や「つみたてNISA」で投資をしている場合でも、新NISAは、別途1,800万円の上限まで使えます。

現在「一般NISA」や「つみたてNISA」は投資可能期間まで非課税で保有することができる上に、これとは別に新制度のNISAで1,800万円まで非課税保有ができます。

旧NISAは2023年までなので、まだNISAを使っていない方は2023年中に旧NISAを初めて、2024年から新NISAを新たに開始すれば、投資可能期間内はダブルで非課税の恩恵を受けることが出来る訳です。

後期高齢者医療の窓口負担割合の増加

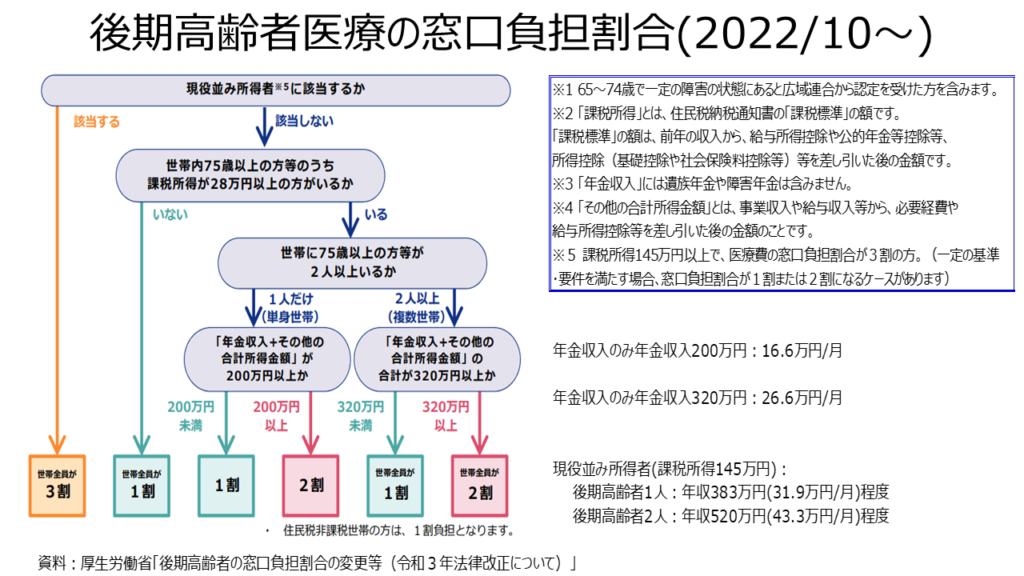

ここからは、2023年の税制改正大綱から少しはずれますが、2022年10月1日から、75歳以上の方等で、一定以上の所得がある場合は医療費の窓口負担割合が1割から2割に変わりました。

一定以上の所得の定義は、課税所得が28万円以上かつ「年金収入+その他の合計所得金額」が単身世帯の場合200万円以上、複数世帯の場合合計320万円以上です。

年金収入のみだった場合、年200万円は年金月額が約16.6万円、320万円は約26.6万円となります。

この(後期高齢者が)2人以上世帯で気をつけたいのは、何割負担になるかは個人単位ではなく、世帯単位で決まることです。

2人合わせて約26.6万円以上の年金収入があれば、2割負担ということです。

厚生労働省によると、2割負担になるのは全国の後期高齢者医療の被保険者全体のうち約20%ということです

以前から現役並み所得者という区分はあって、その場合は3割負担となっています。

この現役並みという定義は、1人であれば年収383万円程度、2人であれば年収520万円程度に当たります。

ただし、課税所得が基準となっているので、各種控除等の所得金額の計算によって年収に前後が生じます。

また、令和4年10月1日から令和7年9月30日までの間は2割負担となる方について、1か月の外来医療の窓口負担割合の引き上げに伴う負担増加額を3,000円までに抑えられます。

ただし、入院の医療費は対象外となります。

75歳以上の後期高齢者のみに係る改正で、該当する被保険者のうち約20%しか該当しないので、知らない方もいるかと思います。

制度変更の背景には、75歳以上の後期高齢者の医療費は、約5割を公費で負担し、約4割が現役世代の負担(支援金)によって支えられている状況があります。

2022年以降、団塊の世代が75歳以上となってくるという状況を踏まえると、現役世代の負担がさらに大きくなってしまいます。

このような状況下、現役世代の負担を減らし、全国民が安心して医療を受けられる社会を維持するために見直しが行われたと説明されています。

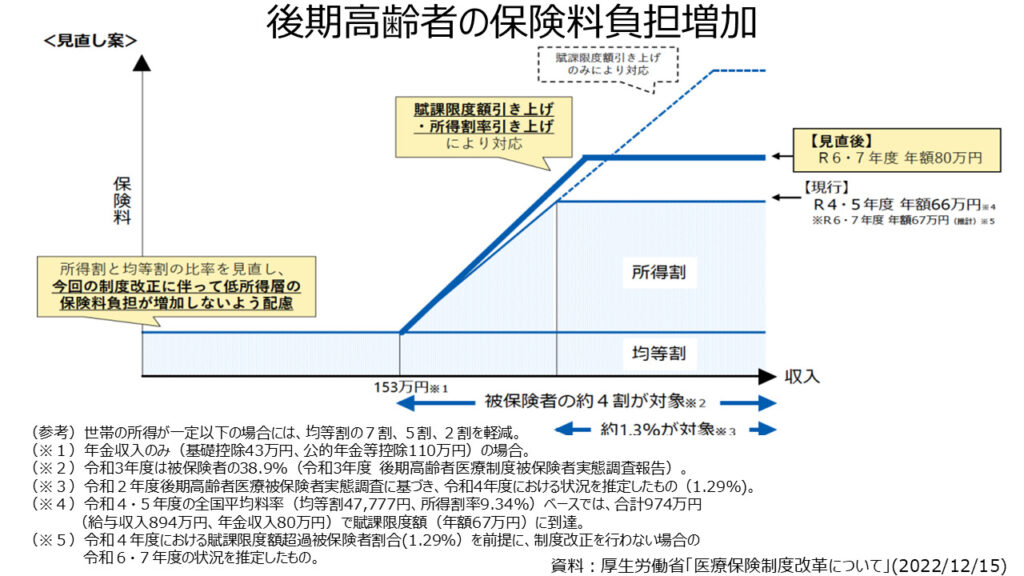

後期高齢者医療保険料の負担増加、限度額は80万円

厚生労働省の社会保障審議会医療保険部会は、高齢者医療保険の限度額や所得に応じた保険料率の引き上げを議論してきました。

2022年12月15日に議論の取りまとめ案を大筋了承し、年間の保険料の賦課限度額を現在の66万円から80万円に引き上げることとなりました。

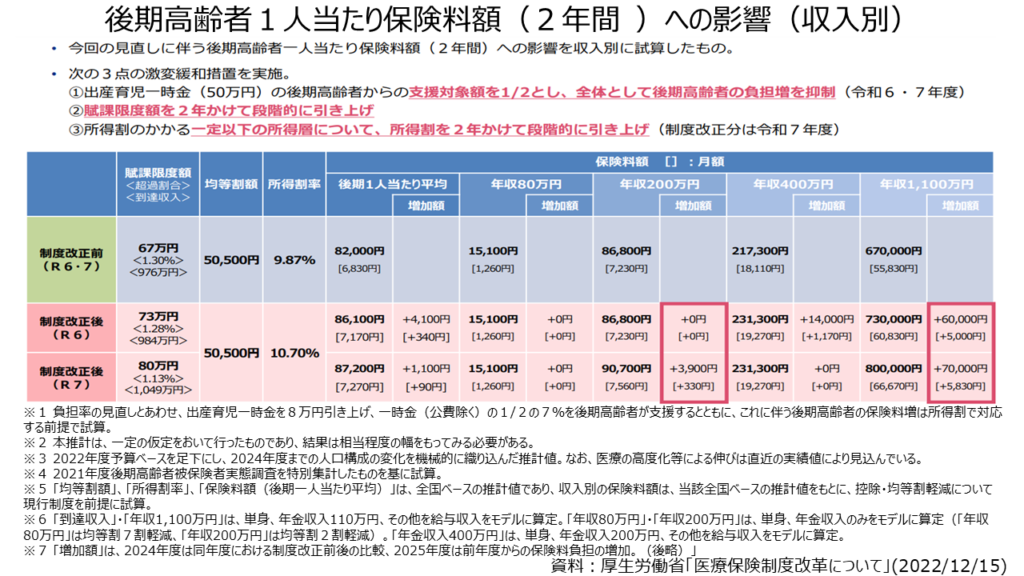

限度額は3年をかけて、2024年度に73万円、2025年度に80万円に段階的に引き上げられます。

2024年度から保険料が上がるのは年収211万円を超える人たちで、全体のおよそ27%になるそうです。

試算では、2024年度の年間の保険料は、年収400万円の人は14,000円、年収1100万円の人は60,000円の負担が増えることとなります。